美联储启动减码,非农料显著复苏

周四(11月4日)美联储宣布从本月晚些时候开始将减少每月150亿美元的债券购买(100亿美元的国债,50亿美元的抵押贷款支持证券)。到2022年6月,债券购买计划应该会结束。美联储解释称:“自去年12月以来,经济朝着委员会的目标取得了实质性的进一步进展”,疫情刺激措施可以开始解除。

展望周五的非农就业报告,经济学家预计10月份就业增长将显著复苏。这在很大程度上与9月份的经济放缓有关,当时非农业就业人数只增加了19.4万。预计本周这一数字将增加一倍以上,普遍预测为45万人。

根据ADP的数据,上个月私营部门的就业人数增长非常强劲,但尽管服务业活动在10月份创下历史新高,但工人短缺导致就业指数下降。作为非农就业人数最重要的前瞻指标之一,这表明尽管10月份就业人数预计将增加,但增幅可能低于市场的高预期。

虽然市场对于美联储决议的措辞解读为偏鸽派,因其依然坚持通胀是暂时的措辞。这一度令美元承压,跌破94关口。但市场对于美联储加息的预期热情并未消退。ADP就业数据的强劲表现更是推动了市场对于非农数据表现良好的预期。随着通胀高企且就业好转,日内,对美联储提前加息的预期推动美元上涨逾0.4%。

投资者关注英银决议,加息预期下英镑或受推动

与此同时,日内焦点转移到周四英国央行的货币政策声明上。在很多方面,英国央行的利率决定对英镑的影响应该大于FOMC对美元的影响,因为英国央行即将加息。作为第二家削减资产购买的主要央行,英国央行一直在带头解除对疫情的支持,而随着通胀飙升,一小部分投资者认为,英国央行最快可能在周四升息。市场预期加息15个基点的可能性为60%,这意味着加息25个基点的可能性不大,但不能完全排除这种可能性。

英国央行行长贝利(Andrew Bailey)和货币政策委员会成员桑德斯(Michael Saunders)曾暗示,可能需要立即升息,但其他决策者希望看到就业市场活动进一步改善,或有证据表明通胀不再是暂时性的,然后才会升息。

随着新西兰央行加息,加拿大央行宣布结束量化宽松政策,美联储开始减少资产购买,分析师认为英国央行加息的可能性很大。立即收紧货币政策应该对英镑非常有利。然而,如果英国央行放弃在11月加息,那么12月加息的可能性就非常大。在这种情况下,伴随着鹰派言论,英镑预计不会受到太大影响。除非出现意外,否则英镑在英国央行会议后料将走强。

周四(11月4日)欧市盘中,由于美元反弹,英镑兑美元转跌,然而央行加息的前景限制了该货币对进一步跌幅。在交叉盘,欧元兑英镑连续第二个交易日下行,日内下跌0.13%。英国央行将于北京时间周四晚20:00公布其利率决议,投资者还将关注定于北京时间20:30公布的美国初请数据以获得对就业复苏情况的进一步线索。

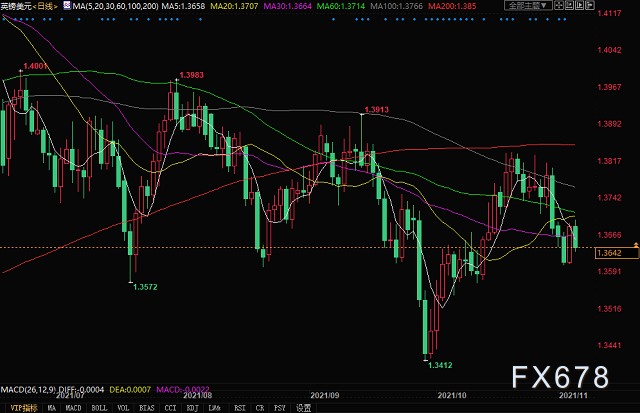

(英镑兑美元日线图)

北京时间11月4日16:55,英镑兑美元报1.3642/44

【免责声明】本文仅代表作者本人观点,与元大期货网无关。元大期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。