EIA原油库存降幅超预期

具体数据显示,美国截至12月10日当周EIA原油库存变动实际公布减少458.40万桶,预期减少170万桶,前值减少24.1万桶。

此外,美国截至12月10日当周EIA汽油库存实际公布减少71.90万桶,预期增加205万桶,前值增加388.2万桶;美国截至12月10日当周EIA精炼油库存实际公布减少285.20万桶,预期增加100万桶,前值增加273.3万桶。

EIA报告显示,美国上周原油出口增加137.5万桶/日至364.5万桶/日。上周美国国内原油产量持平,为1170万桶/日。美国原油产品四周平均供应量为2125万桶/日,较去年同期增加12.6%。

EIA报告显示,除却战略储备的商业原油上周进口647.1万桶/日,较前一周减少2.8万桶/日。除却战略储备的商业原油库存减少458.4万桶至4.283亿桶,减少1.1%。

EIA报告显示,美国汽油产品需求达到创纪录的2320万桶/日。美国战略石油储备(SPR)原油库存最近一周跌至2002年12月以来的最低水平。最近一周美国墨西哥湾沿岸蒸馏油库存降至2019年12月以来的最低水平。美国原油出口较上周跃升61%,达到7月以来的最高水平。

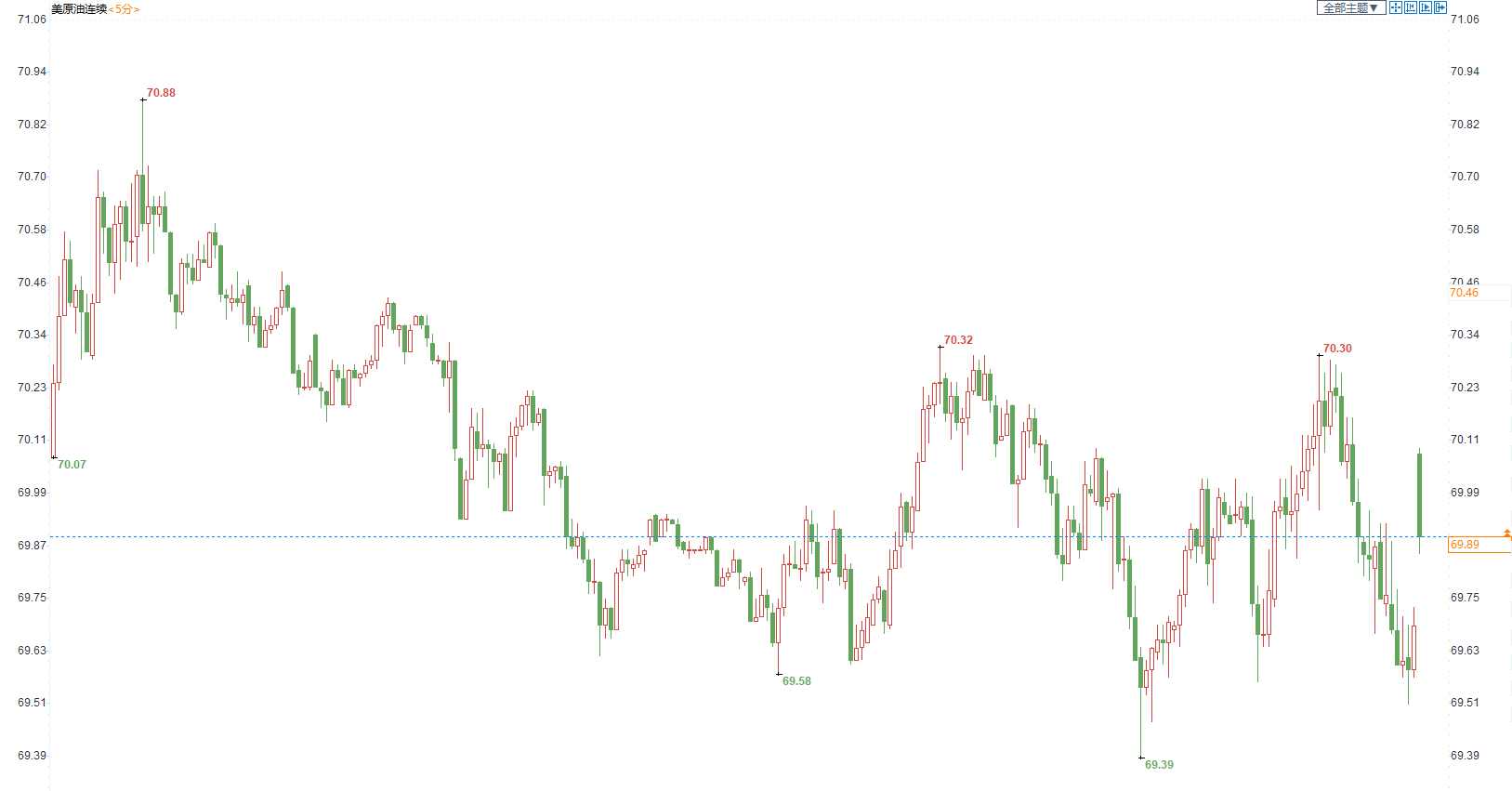

美国原油价格5分钟图显示

OPEC上调明年首季全球石油需求预估 称奥密克戎变种影响温和且短暂

周一石油输出国组织(OPEC)上调了2022年首季全球石油需求预估,并坚持石油需求恢复到 疫情前水平的时间表,称奥密克戎变种仅会产生温和而短暂的影响。

OPEC在月度报告中表示,预计2022年第一季度全球石油日均需求将达到9913万桶,比上月的预测增加111万桶。

OPEC在报告中表示:“此前预计将在2021年第四季度出现的部分需求反弹已拖后到2022年第一季度,在2022年下半年需求将更加稳定地反弹。此外,随着全球在应对新冠疫情及其相关挑战方面有了更充分的准备,新的奥密克戎变种的影响预计将是温和和短暂的。”

在月报中,OPEC维持今明两年的需求增长预测不变,称全球石油需求将在2022年增长415万桶/日。预计到2022年第三季度,全球石油需求将超过1亿桶/日,与上月的预测一致。根据OPEC数据,上一次全球石油需求超过1亿桶/日是在2019年。

OPEC供应增加,但OPEC维持对美页岩油产量预期不变。报告还显示,随着OPEC+逐步退出去年创纪录的减产,OPEC的产量有所增加。在12月2日的会议上,OPEC+同意在1月份将月产量提高40万桶/日。

报告显示,11月OPEC产量增加29万桶/日,至2772万桶/日,主要受两大产油国沙特阿拉伯和伊拉克产量增加。同时,根据OPEC的最新月度报告,尼日利亚11月原油产量平均为127万桶/日,重新夺回了非洲原油生产国的榜首位置。

投资者同样关注美国页岩油供应大幅反弹的迹象,因为油价上涨会刺激更多投资,这可能会对OPEC+支持市场的努力产生不利影响。但本月,OPEC对2022年美国页岩油产量增长预期基本稳定在60万桶/日。对2022年非OPEC国家总供应量的增长预测保持不变。

报告显示,目前OPEC有空间在11月的基础上进一步增产。OPEC表示,预计到2022年,对OPEC原油的需求将达到2880万桶/日,较上月预测增加20万桶/日。

IEA称石油供应即将超过需求,并在2022年继续激增

周二国际能源署(IEA)表示,新冠感染病例激增以及奥密克戎变异病毒的出现将会抑制全球石油需求,但整体状况是石油产量将在本月超过需求,并在明年大幅飙升。

IEA在其月度石油报告中称:“预计新冠病例激增只会暂时减缓、而不是扼杀目前的石油需求复苏。与以往几波新冠疫情相比,为阻止病毒传播而采取的新遏制措施对经济产生的影响可能较为温和。”

IEA称,美国将连续第二个月成为产量增加最多的国家,因为那里的钻探活动正在增加。明年,如果OPEC+完全解除其商定的限产措施,沙特和俄罗斯的年产量也可能创下纪录水平。这可能导致2022年第一季度和第二季度日均供应过剩分别为170万桶和200万桶。明年全球石油供应量可能会增加640万桶/日,而2021年将增加150万桶/日。

IEA将今明两年的石油需求预测各降低了10万桶/日,主要由于新旅行限制预计将打击航空燃料的使用。该机构表示,目前预计2021年全球石油需求将增加540万桶/日,2022年将增加330万桶/日,届时将恢复到疫情前的水平,即9950万桶/日。

欧洲天然气价格飙升侧面支持油价,默克尔卸任后德外长限制北溪2号

卢卡申科欲祭出“天然气武器”,在欧洲进入寒冬之际,促使欧洲方面“冷静”地思考双边关系的未来。

面对欧洲进一步的制裁威胁,白俄罗斯准备祭出“天然气武器”。加之原本计划年底前通气的“北溪2号”在最后时刻卡在了德国监管机构的审核环节,欧洲天然气价格跳涨。

14日,白俄罗斯总统卢卡申科再次警告欧洲,明斯克可能暂停通过其领土向欧洲传输天然气,以回应西方的新制裁。卢卡申科曾在上个月威胁称,将对欧盟一切新的制裁进行报复,包括关闭俄罗斯天然气和货物经过白俄罗斯的传输管道。

白俄罗斯与欧洲的矛盾由来已久。今年5月发生的白俄罗斯“迫降”爱尔兰航班一事直接导致双方矛盾升级。此后大半年至今,欧盟对白俄罗斯的制裁不断加码,致使欧盟与白俄罗斯关系跌入低谷。

此次,卢卡申科欲祭出“天然气武器”,在欧洲进入寒冬之际,促使欧洲方面“冷静”地思考双边关系的未来。作为欧洲天然气最大供应国,俄罗斯境内有多条通往欧洲的天然气管道。此前,备受关注的俄德天然气管道“北溪2号”就是其中之一。此次,白俄罗斯威胁关闭的是从俄罗斯亚马尔地区输往欧洲的天然气管道。

尽管俄罗斯拥有多条输往欧洲的天然气管道,但目前来看均存在变数。比如原本计划年底前通气的“北溪2号”在最后时刻卡在了德国监管机构的审核环节,以至于该条管道能否按期投入运作依旧前途未卜。而途径乌克兰通往欧洲的天然气管道已年久失修,再加上此前乌克兰被发现存在“截留”过境天然气的现象,因此途径乌克兰输往欧洲的天然气管道已不再是俄罗斯方面的首选。

作为保障欧洲天然气供给的替代路线,从亚马尔地区输往欧洲的这条天然气管道的稳定与否,对于欧洲能否安然过冬,至关重要。

今年以来一直受困于天然气库存紧缺、电价飞涨的欧洲,显然已经不起更多的折腾。欧洲天然气总库存(AGSI+)数据显示,目前欧洲天然气库存仅为62%。而该机构的预测显示,如果今冬一如既往的寒冷,且天然气供给缺口无法及时填补的话,当前库存仅够维持至明年2月。

一旦白俄罗斯决定关闭这条输欧天然气管道,已步入冬季的欧洲有何应对之策?俄媒认为,为了避免欧洲在今冬无气可用的尴尬,当务之急就是尽快放行“北溪2号”。

与俄罗斯通往欧洲的输气管道不同,“北溪2号”的优势在于它绕过了东欧,通过波罗的海直接向德国输送天然气。这条路线仅从里程上来说,较之于途径乌克兰的输气管道,能节省近2000公里。一旦全线通气,俄罗斯每年可向欧盟额外提供550亿立方米的天然气。这对于当前天然气供给吃紧的欧洲来说,无疑是一大利好。

但是,鉴于当前俄乌分别屯兵边境的对峙局势,绿党出身的德国新外长贝尔伯克(Annalena Baerbock)在12日把矛头对准了 “北溪2号”,称该管道不符合欧盟能源法规,明确给出了“不能得到批准”的表态。此外,同属于七国集团(G7)的美英法意日加也在会后警告俄罗斯,称俄必须在对峙局势中保持克制,否则西方将让俄罗斯得不偿失。

市场信息服务公司ICIS天然气分析主管汤姆·马泽克-曼瑟分析认为,一些欧洲能源交易员曾认为,“北溪2号”今年冬天有望向欧洲输送部分天然气,但贝尔伯克的表态暗示了这条天然气管道可能还要继续推迟,导致市场此做出反应将价格推回高位。

对能源本就匮乏的德国而言,天然气价格再度走高,无异于雪上加霜。据德媒报道,不少德国民众痛斥贝尔伯克称,德国外长应该捍卫德国的利益。不少德国民众认为,叫停“北溪号2”的确会让俄罗斯付出沉重代价,但欧盟同样好不到哪去,稍有不慎,欧盟就会面临能源危机。

美国通胀飙升施压美元,同时支持油价

通胀继续失控!美国消费者预计主要必需品价格上涨10%。最近几个月来,美国通胀飙升,这支持以油价为首的大宗商品价格。

纽约联邦储备银行的最新消费者调查显示,美国消费者对未来一年的通胀预期升至6%的新高,这是连续第13个月上升,也是自2013年开始调查以来的新高。

调查显示,消费者对未来一年个人收入增长的预期从上月的3.0%降至2.8%,表明美国消费者估计短期内通胀的涨幅将是工资的两倍。

虽然预期的1年通胀率中值为6.0%,但75%分位的上限达到了9.7%,这意味着至少25%的受访者认为通胀率将飙升至近两位数。与此同时,25%的受访者预计通胀率将达到或低于3.0%的“极低”水平。

对未来通胀结果表达的不确定性在短期和中期都有所增加,两者都达到了新的系列高点。调查中的其他数据还表明,消费者现在预计未来一年大多数关键必需品的价格将上涨10%。

其中,汽油价格将上涨9.15%,食品价格上涨9.24%,医疗费用将上涨9.6%,租金上涨10.03%。未来一年大学教育成本预期变化的中值增加了1.6个百分点,达到9.1%,这是自2015年3月以来的最高水平。

在明显失去了对一年期远期通胀数据的全部控制后,美联储转而将其仅存的说服力集中在长期通胀预期上,指出“三年远期通胀预期中值从9月和10月的4.2%降至4.0%”。这是自2021年6月以来该三年指标首次下降,也是自2020年10月以来的第二次下降。

值得注意的是,美联储1年期和3年期通胀预期目前都远高于最近密歇根大学消费者信心调查的,后者1年期通胀预期为4.9%,而5-10年期通胀预期仍在3.0%左右。预计这两个数字在未来几个月将继续上升。

报告中还有关于劳动市场和家庭支出的信息,显示出美国整体经济普遍存在的不安和失望情绪。平均失业率预期(即失业率在一年后上升的平均可能性)上升了0.6个百分点,至36.1%。未来12个月的平均失业感知概率从11.0%上升至13.0%,在未来12个月内自愿离职的平均概率也从20.0%增加到20.2%。

由于近期相对高位的油价,沙特预计明年财政将实现近10年来首次盈余

上周日,沙特阿拉伯财政部长Mohammed al-Jadaan表示,预计明年沙特财政将实现近十年来的首次盈余,除了政府控制财政支出预算外,油价走高也进一步增加了沙特财政收入。

沙特政府预计今年的财政赤字为GDP的2.7%,而在明年将实现900亿里亚尔(239.9亿美元)的盈余,达GDP的2.5%,这将是在2014年油价暴跌后出现财政赤字以来的首次盈余。

沙特新闻社SPA援引王储穆罕默德·本·萨勒曼的话:盈余将用于增加政府储蓄,以应对疫情的需要,并改善沙特王国的财政状况,提高应对全球冲击和危机的能力。

根据预算文件,沙特计划明年支出9550亿里亚尔,同比削减近6%。预算方案显示,沙特政府计划从明年军事预算中削减约10%的军费开支,这也表明其与邻国也门军事冲突已经开始缓和。

由于疫情好转,全球能源需求复苏,原油价格上涨和产量进一步增加,今年沙特收入从此前预计的8490亿里亚尔跃升至9300亿里亚尔,增幅近10%,沙特预计明年的收入将达到1.045万亿里亚尔。

根据预算,沙特预测今年GDP将增长2.9%,2022年增长7.4%。沙特并没有披露其在计算预算时假定的石油价格。

阿布扎比商业银行首席经济学家Monica Malik曾估计,根据此前的官方收入预测,沙特的预算可能基于油价低至每桶50-55美元。

Malik表示,与之前的预算相比,2022年政府收入增加了15.7%。随着油价急剧上涨,沙特的预算中油价将超过每桶70美元。

此外,Mohammed al-Jadaan在接受采访时表示:沙特现在财政收入和支出已经完全脱钩,我们正在告诉沙特的人民、私营部门和整个经济体,你们可以有预见性地制定计划。无论油价和收入如何变化,预算上限将继续保持稳定。

美国本周开始释放石油储备,但其他国家没有采取行动有利于油价

自美国呼吁国际社会共同释放国家石油储备以来,已经过去了三周。

11月23日,美国总统拜登表示,美国将在未来几个月从其战略石油储备中释放5000万桶原油,并且英、日、韩等也会同时释放国家战略原油(SPR)。

美东时间上周五,美国能源部表示,将于12月17日从战略石油储备中直接出售1800万桶原油,以降低汽油价格。另外3200万桶属于短期交换,将在未来几个月通过交易所对外释放,并约定等到油价平稳后,于2022年至2024年归还。

但到目前为止,几乎还没有其他国家采取任何行动。这让市场开始怀疑拜登政府是否还能将释放SPR进行下去,尤其是在奥密克戎病毒变体导致全球原油价格下跌之后。

JTD Energy Services Pte首席策略师约翰?德里斯科尔(John Driscoll)表示:他们不会为了满足美国总统的要求而破坏与主要产油国的关系,而且,在冬季原油需求高峰来临以前动用SPR,可能会导致能源供应中断的重大问题。

在欧佩克+拒绝拜登增加石油供应的呼吁后,拜登政府在数周时间内进行了密集的游说,这在一定程度上导致了价格的下跌。另一方面,市场上的许多人对除了美国以外国家承诺释放的数量感到失望。

印度是唯一一个明确表示将释放500万桶原油的亚洲国家,不过具体的释放时间还是个问题。12月3日,印度战略石油储备有限公司的负责人表示,他正在等待政府就如何以及何时出售SPR提出建议。

日本没有透露具体的产量或时间安排,不过上个月,日经新闻报道称,日本将释放约420万桶原油。

11月23日,韩国表示,将与伙伴国进行协商后,再决定具体的数量和时间,并表示可能将释放350万桶左右。

英国政府发言人则表示,如果企业愿意,它们可以选择参与联合发布。这位发言人说,如果所有人都参与进来,将会导致相当于150万桶的石油被出售。

在11月29日的新闻发布会上,美国白宫新闻秘书Jen Psaki在被问及其他国家释放外汇储备时表示,美国鼓励任何国家在任何政策上尽可能透明。

11月底,奥密克戎的出现导致原油价格大幅下跌,这可能降低了各国采取行动的紧迫性。然而有迹象表明,这种新变异株可能并没有想象中的那么严重。布伦特和WTI原油期货合约在上周都录得了约8%的周线涨幅,这也是它们在七周以来的首次周线上涨,并收复了自11月25日奥密克戎疫情爆发以来的一半以上的跌幅。

如果原油价格持续上涨,可能会让非美国家有更多的理由释放SPR。Fujitomi Securities Co Ltd.的分析师Toshitaka Tazawa说:随着奥密克戎变体的威胁消退,市场情绪已经改善。美国原油可能会测试近期高点73.34美元,然后试图升向78美元,即奥密克戎担忧导致上个月底大跌前的水平。

【免责声明】本文仅代表作者本人观点,与元大期货网无关。元大期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。