北京时间19:48,现货黄金下跌0.23%至1789.13美元/盎司;COMEX期金主力合约下跌0.32%至1790.2美元/盎司;美元指数上浮0.07%至93.939。

尽管美联储在结束疫情期间出台的支持举措方面已经向投资者做了充分解释,但一些投资者担心通胀飙升将促使美联储以更快速度缩减购债,并最终提早升息。CME“联储观察”工具显示,市场预期美联储2022年6月开始升息,年内升息至少2次。

美国政府编制的两项通胀指标:消费者物价指数(CPI)和个人消费支出(PCE)物价指数以及相应的核心指标均远高于美联储2%目标。美国的物价和薪资涨幅正处于数十年来的高位,本周可能让美联储官员面临挑战。

渣打银行G10外汇主管Steve Englander表示:“整体和基础通胀都高于(美联储的)预期,我们预计(联邦公开市场委员会)将表示,如果缩减刺激结束时通胀还未向目标水平靠近,美联储准备采取果断行动。但它仍预计随着供应限制缓解,通胀将下降。我们认为投资者将把这视为美联储有可能提前加息。”

Englander补充道:“我们预计外汇市场会对美联储利率从零上调的潜在威胁做出反应,但将忽略通胀乐观情绪。此外实际利率上升和避险仓位增加也对美元有利。”

SPI资产管理公司的管理合伙人Stephen Innes预计,在央行紧缩政策的环境下,黄金将继续承压,美联储很可能在为期两天的会议结束后宣布开始缩减刺激措施。”

美联储需要确认一点

美联储官员试图保持平衡,一方面确保通胀得到控制,另一方面也希望给予经济尽可能多的时间,来恢复因疫情而损失的就业岗位。但就业方面,尤其是劳动参与率,不太可能恢复到疫前水平,而且似乎也达不到美联储承诺在升息前必须达到的“充分就业”水平。

薪资福利上涨将给央行带来一个巨大的挑战,央行需确认员工薪酬上涨是因为生产率提高,还是因为就业市场形势和可用劳动力数量因疫情而变得步调不一致。

预计明年商品价格涨势不仅会有所缓解,而且实际上会在一轮物价下跌中出现逆转。但预计服务成本涨势将弥补其降幅,特别是如果最近员工薪酬的上涨被证明是持续性的。

Evercore ISI副主管Krishna Guha写道:“所有这些都让鲍威尔在11月的会议上比几周前看起来更有可能处境艰难。因为他要试图在决策委员会中那些准备明年加息的人和那些准备展现更大耐心的人之间大致达成一种平衡。这些都不能证明(通胀是)暂时性的论点最终会是错误的,但相信高通胀可能会证明是暂时性的所面临的考验还没有过时。”

BK Asset Management外汇部门董事总经理Boris Schlossberg在谈到美元回调时表示:“我认为这只是在联邦公开市场委员会(FOMC)开会之前的一些仓位调整,以防联储保持相对鸽派的态度。”

Schlossberg在谈到将于周三发布的美联储政策声明时表示:“我仍然认为,他们很有可能会试图淡化通胀,同时继续尽可能地坚持通胀暂时论的信息,我认为他们现在还不是真的想要创造真正收紧政策的条件。”

英国失业率下降缓慢

英镑兑美元近来连续回落,因市场几乎完全消化英国央行本周小幅加息的预期。英国通货膨胀率势将升至5%,这将是英国央行2%目标的两倍多,尽管经济从去年低迷中的复苏速度放缓,而且英国央行行长贝利已经谈到需要采取行动来控制通胀预期。

对工作保留计划结束如何影响英国经济仍不确定,是一些英国央行决策者认为本周应等待,而非加息的一个关键原因。到目前为止,还没有官方数据说明在9月30日英国工作保留计划结束时仍在休假的劳动者的情况。

英国国家统计局估计,9月下旬有90万至140万员工休假,其中多达70万是全职员工。上周政府预算预测人员预计,今年最后一个季度的失业者将上升到180万人,占劳动力的5.25%,高于截至8月的三个月的4.5%。

但招聘网站Indeed在10月中旬对5000名工作年龄的英国人进行的调查显示,求职者没有出现大幅增长。表示“积极寻找、急需”工作的人在劳动力中的比例上升到7.7%,9月和7月分别为7.0%和6.8%。I而“积极寻找,但不紧急”的人数占比从17.3%上升到17.9%。从统计角度看10月和9月积极求职者的增加意义不大。

正在紧急寻找新工作的英国劳动者的比例仅小幅增加,表明英国工作保留计划结束并没有导致新的求职者激增,失业率不太可能大幅上升到足以为英国央行加息提供新的强有力依据的水准。英镑兑美元短期内全面走强并重回1.40关口上方有难度。

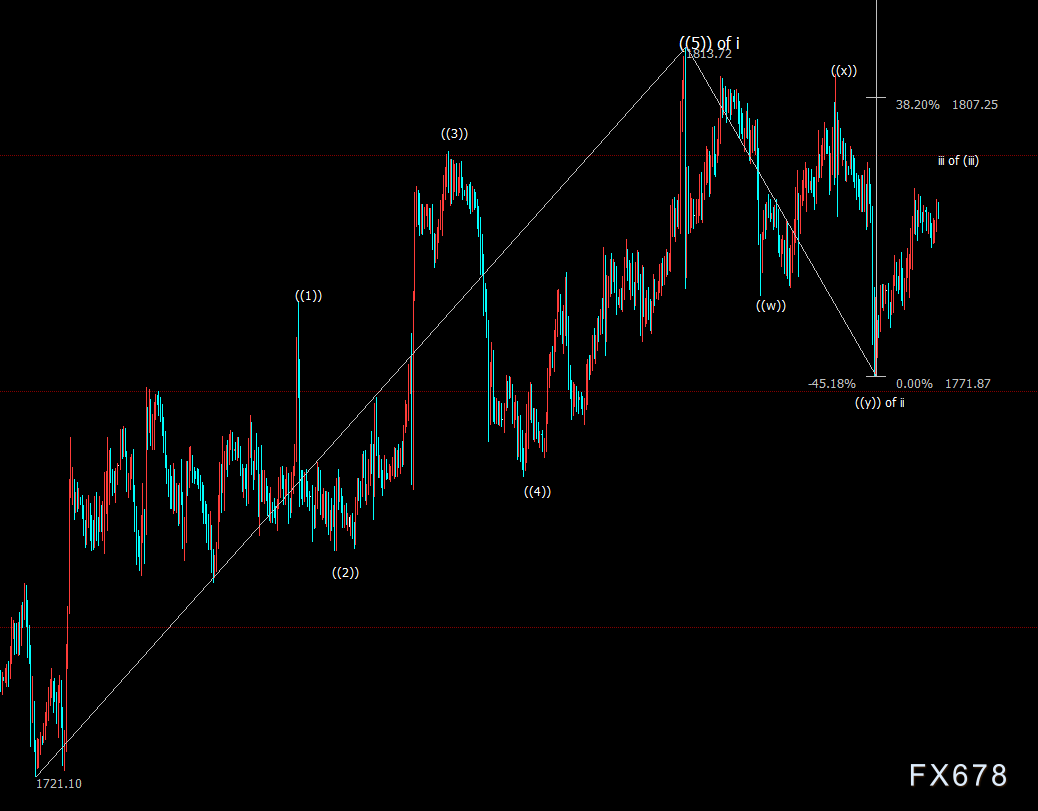

现货黄金或升向1807美元

小时图上看,金价处于自1772美元开启的上行iii浪,上方阻力看向23.6%目标位1794美元和38.2%目标位1807美元。iii浪是自1721美元开启的上行(iii)浪的子浪。

【免责声明】本文仅代表作者本人观点,与元大期货网无关。元大期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。