商品收盘方面,COMEX 12月黄金期货收涨1.0%,报1848.30美元/盎司;WTI 12月原油期货收跌2.81美元,跌幅3.34%,报81.34美元/桶;布伦特1月原油期货收跌2.14美元,跌幅2.52%,报82.64美元/桶。

美股收盘情况:标普500指数下跌0.8%,报4646.71点;道琼斯工业平均指数下跌0.7%,报36079.94点;纳斯达克综合指数下跌1.7%,报15622.71点;纳斯达克100指数下跌1.4%,报15985.57点;罗素2000指数下跌1.5%,报2390.323点。

周三前瞻

| 时间 | 区域 | 指标 | 前值 | 预测值 |

| 08:30 | 澳大利亚 | 10月季调后失业率(%) | 4.6 | 4.8 |

| 08:30 | 澳大利亚 | 10月就业人口变动(万人) | -13.8 | 5 |

| 15:00 | 英国 | 9月季调后商品贸易帐(亿英镑) | -149.27 | -143.5 |

| 15:00 | 英国 | 9月季调后贸易帐(亿英镑) | -37.16 | -32.56 |

| 15:00 | 英国 | 9月工业产出月率(%) | 0.8 | 0.2 |

| 15:00 | 英国 | 9月工业产出年率(%) | 3.7 | 3.1 |

| 15:00 | 英国 | 9月GDP月率(%) | 0.4 | 0.4 |

| 15:00 | 英国 | 第三季度GDP年率初值(%) | 23.6 | 6.8 |

| 15:00 | 英国 | 第三季度GDP季率初值(%) | 5.5 | 1.5 |

OPEC公布月度原油市场报告(月报具体公布时间待定,一般于北京时间18-21点左右公布)

17:00 欧洲央行公布经济公报

全球主要市场行情一览

美国股市创一个月最大跌幅,美债收益率飙升,通胀数据高企引发金融市场动荡,纳斯达克100指数领跌大盘,因高估值的科技股被认为最容易受到通胀冲击。2年期美债收益率大涨,美国10月份CPI同比升幅创1990年以来最大,市场开始调整对美联储加息时间的预期。

通胀率高企使得美联储面临更大幅减码或提前升息的压力,股市和债市风险增加。10月份CPI同比增长6.2%,超过5.9%的预期中值。

City Index高级金融市场分析师Fiona Cincotta表示,现在通胀率已经突破了6%,我认为美联储会有点坐不住了,他们不可能对6.2%的CPI视而不见,如果他们行动起来,会感觉更为偏向鹰派。

美国财政部长耶伦周二重申高通胀不会持续到明年之后,并表示美联储不会允许1970年代的情况重演,但交易员担心最新数据可能足以迫使美联储最早在2022年6月加息。

贵金属与原油

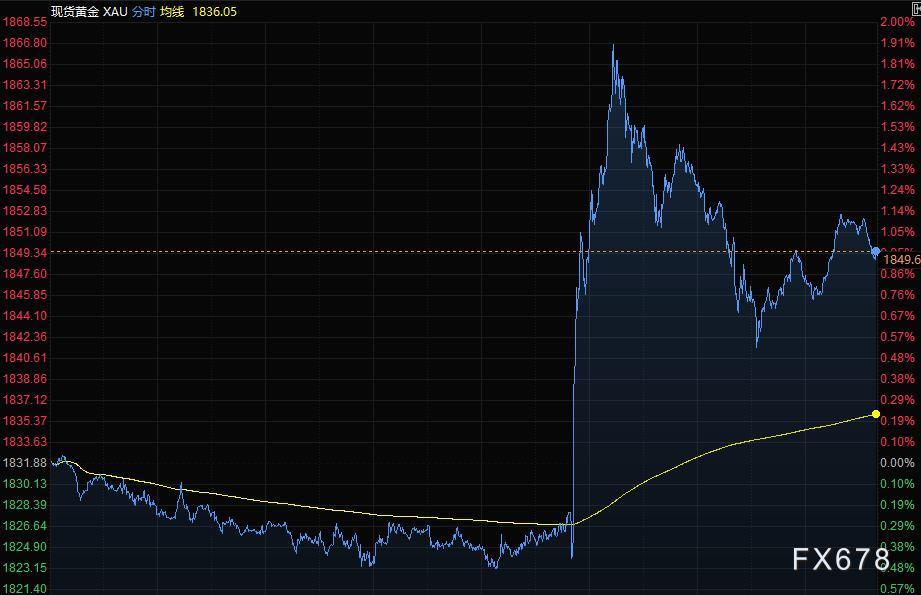

周三黄金攀升至近五个月来最高点,现货黄金一度上涨2%至每盎司1868.55美元,为6月以来最高水平;因数据显示上月美国消费者物价急升,增强了黄金作为通胀对冲工具的吸引力。不过随着美元大涨,尾盘金价涨幅缩窄,回落至1849.6美元/盎司。

美国劳工部周三发布的数据显示,美国10月CPI同比增长6.2%,环比升幅0.9%,为四个月来最大;该数据公布后,美国债券市场的通胀预期激增。

道明证券大宗商品策略全球主管Bart Melek表示,这种情况“有利于黄金”,因其通常被用作对冲通胀;如果通胀预期继续与财政支出同步上升,我们可能会看到相当一段时间内实际利率继续处于深度和更深的负值区域,这将对贵金属有所帮助。

High Ridge Futures金属交易部董事David Meger称,我们又一次看到了火热的通胀数据,黄金是典型的对冲通胀工具,我们认为通胀是潜在的利多环境,将在未来几周和几个月推动金市大涨。这种环境是一把双刃剑,因随着通胀数据持续高于预期,令人担忧的是美联储是否会比预期更快地缩减流动性。

油价大跌,美油一度跌逾4%,刷新近三日低点至80.81美元/桶;因美元走强,而且美国政府报告显示国内原油库存意外增加。根据美国能源信息管理局的报告,美国国内原油库存连续第三周增加,达到8月以来的最高水平。

交易员们还在继续评估拜登政府平息能源价格上涨的计划。白宫没有宣布释放战略石油储备,但表示将继续研究所有可用的工具来限制高油价对消费者的影响。

CIBC Private Wealth Management的高级能源交易员Rebecca Babin表示,关于美国政府如何应对能源价格上涨,市场似乎是在黑暗中摸索,美元走强加上库存数据不那么看涨也助推价格下跌。

11名民主党参议员本周在一封信中敦促拜登迅速采取行动,以应对全国每加仑汽油平均价格来到2014年以来最高水准的问题;他们认为家庭和小型企业目前承受着“过度负担”,并敦促从国家战略储备中释放石油,甚至采行更激进的禁止美国原油出口手段。

美国总统拜登表示,扭转通胀是首要任务,尤其是在能源领域,能源价格上涨是物价上涨的最大原因。已经指示国家经济委员会设法降低能源成本。已要求美国联邦贸易委员会(FTC)打击任何市场操纵行为。

外汇

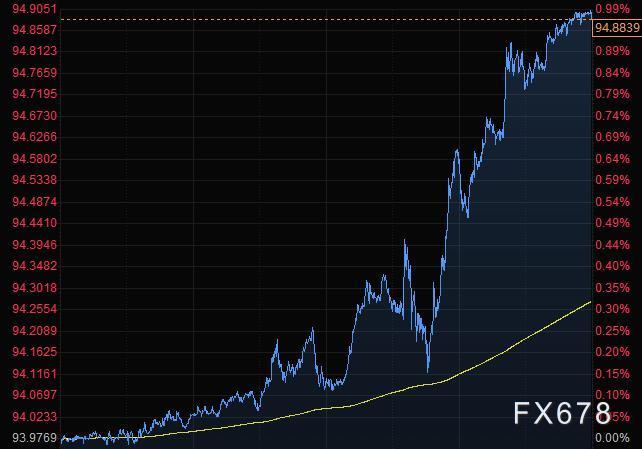

美元指数周三大幅上涨,触及2020年7月以来的最高水平,因美国消费者物价创1990年以来最大升幅,引发了美联储可能提前加息的猜测。

美元指数0.96%,至94.88,此前触及逾15个月高位94.90。尽管美联储上周重申其当前通胀飙升将是短暂的观点,但许多投资者表示,比预期通胀比预期更持久可能迫使美联储加息。

美国劳工部表示,消费者物价指数(CPI)继9月环比上涨0.4%之后,10月又上涨0.9%,同比涨幅达6.2%。

纽约BMO Capital Markets外汇策略部全球主管Greg Anderson表示,包括房价大幅上涨在内的“相当令人震惊”的通胀数据暗示,消费者物价高企“不太可能被证明是暂时的。”

独立外汇分析师Erik Bregar表示,一份反应通胀攀升的数据令投资者猜测美联储可能会提前加息。受金价升势减弱以及欧元兑美元期权到期的扶助,美元在盘中扩大升幅。

美东时间13:00后,美元获得进一步提振,之前30年期美债标售结果疲弱推高美债收益率。

尽管美联储已经在缩减购债规模,但Quadratic Capital Management创始人Nancy Davis称,升息可能不足以扭转通胀,因为美联储无法控制供应链瓶颈和财政支出。如果通胀没有消退,美联储可能需要以更大幅度缩减购债并升息,这可能损及股市和债市。

欧元兑美元跌0.98%,报1.1479美元,稍早触及1.1476美元,为2020年7月21日以来最低。与此同时,英镑兑美元跌至12月23日以来最低,因英国和欧盟看似还远未就解决退欧后的北爱尔兰问题达成一致,给美国通胀数据带来的压力再添一把火。

英镑兑美元尾盘下跌1.12%,报1.3405美元,此前英镑跌破上周五的低点1.3425美元,当日英镑因英国央行意外决定维持利率不变而遭重创。

美元兑日元升0.92%,报113.91,盘中高见114.01,周二曾跌至一个月低点。

澳元兑美元跌0.69%,报0.7327,稍早触及0.7324,为10月13日以来最低;纽元兑美元下跌0.95%,报0.7061。

国际要闻

【美国10月CPI同比增长6.2%,超过预期5.9%,并创下31年来最高水平】美国10月CPI环比增长0.9%,为四个月来最大升幅。这进一步表明,随着美国企业通过涨价将高成本转嫁给消费者,经济的通胀压力在持续升高。在需求强劲的背景下,由于供应链瓶颈和劳动力短缺推高了成本,企业一直在稳步提高消费品和服务价格。多个经济学家包括一些美联储官员预计,通胀压力会持续到明年。

【EIA报告:美国上周除却战略储备的商业原油库存增加100.2万桶至4.351亿桶】美国截至11月5日当周,EIA汽油库存减少155.5万桶,精炼油库存减少261.3万桶,俄克拉荷马州库欣原油库存减少3.4万桶;美国国内原油产量维持在1150万桶/日;除却战略储备的商业原油上周进口610.8万桶/日,较前一周减少6.4万桶/日;原油出口增加12.8万桶/日至305.3万桶/日。

【美国旧金山联储主席戴利:通胀令人瞠目结舌,新冠疫情仍是问题。现在改变我们对加息的估计还为时过早。关注高通胀和失业问题。预计通胀会缓和,不确定性要求我们保持警惕。现在就开始问是否应该加快Taper还为时过早】

【拜登:扭转通胀是首要任务,尤其是在能源领域】自就任以来,失业率下降了70%。申请失业救济人数创新冠疫情爆发以来最低水平。能源价格上涨是物价上涨的最大原因。已经指示国家经济委员会设法降低能源成本。已要求美国联邦贸易委员会(FTC)打击任何市场操纵行为。支持美联储的独立性,美联储将监控通胀,并采取必要措施打击通胀。

【美国民主党施压拜登考虑释放战略储备原油,不排除祭出石油出口禁令】11名美国民主党参议员,包括几位以关注气候变化而闻名的参议员,敦促拜登迅速采取行动,包括从国家战略储备(SPR)中释放石油,甚至采行更激进的禁止美国原油出口手段,以解决汽油价格上涨的问题。顾问公司Rapidan Energy Group总裁、前白宫官员Bob McNally表示,最有可能的行动方案是从战略石油储备中释放石油。实施石油出口禁令的可能性较小,因为会扰乱世界各地的石油流通。

国内要闻

【证券时报头版评论:政策信贷双“加持”,楼市预期持续修复】央行此次直接公布10月份个人住房贷款环比多增1013亿元,用数据证实了房地产贷款形势已转好。不仅是个人按揭贷款的合理需求正被“提速”满足,各地加快了个人房贷的审批投放,与房企直接相关的开发贷也在“解冻”。10月以来,多家银行的房地产开发贷投放大幅增长,11月上旬银行业的房地产贷款投放力度进一步加大,可以预计,本月房地产贷款环比增长的态势仍将延续。当前还仅仅是房贷回暖的开端,四季度随着相关政策进一步传导至更多的银行,以及金融监管部门的协调配合,房贷政策纠偏的有利效应会持续显现。

【六大券商2022年策略抢先看:一致看好消费和高景气这两大赛道】据不完全统计,截至11月10日,目前已有中信证券、中金公司、招商证券、光大证券、华安证券、开源证券等券商发布了2022年年度策略。尽管对于明年整体行情节奏,券商之间看法存在分歧,但其均认为需关注和把握存在的结构性机遇。从企业盈利角度看,券商均看好明年消费板块的增长。配置方向上,多家券商也将目光投向了消费领域。此外,高景气赛道也成为券商布局明年的共识。(中证报)

【地方债发行创年内新高,多地启动明年申报工作】日前,财政部政府债务研究和评估中心发布2021年10月地方政府债券发行情况,10月各地组织发行新增地方政府债券6144亿元,创下年内新高。随着全年地方债发行工作接近尾声,各地纷纷加快新增专项债发行步伐,提前启动2022年专项债申报工作。专家认为,加快专项债发行速度,既响应了财政部在11月底尽量发行完新增专项债额度的要求,也为后续可能出现的周期性风险预留政策工具。同时,通过提前做好地方优质项目的储备和申报,能够提高后续财政资金的使用效能,在2022年尽早形成实务工作量。(证券时报)

【免责声明】本文仅代表作者本人观点,与元大期货网无关。元大期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。