1月市场回顾, 金价在竞争中小幅上涨

根据LBMA参考价格,金价11月上涨了2%,在当月早些时候有所回升,但在随后几周回跌了大部分涨幅。金价的表现是在股市和大宗商品走弱、收益率下降以及美元走强的背景下出现的。

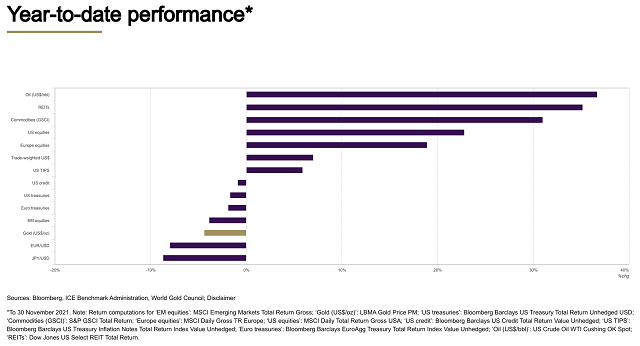

图1:各资产今年迄今的表现

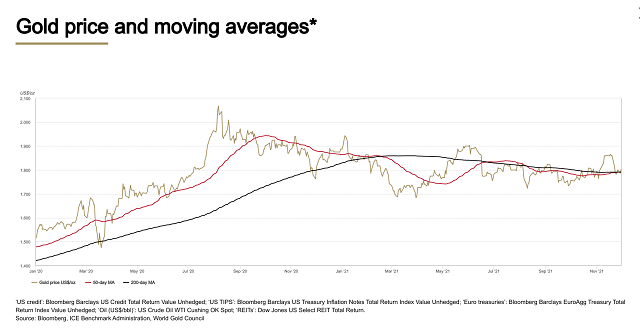

图2:黄金价格和移动均线

11月份的金价走势有几个关键的变化:

11月3日,金价从每盎司1763美元的一个月低点反弹,原因是美联储宣布计划缩减债券购买计划,同时不急于加息。英国央行出人意料地维持利率不变,加速了黄金走势。

几天后,美国10月份CPI同比增长6.2%创下1990年以来的最高水平,加剧了人们对通胀可能比最初预期更持久的担忧。这将金价推高了30美元/盎司,接近1860美元/盎司。

金价从长达15个月的下跌趋势中反弹,但事实证明这一涨势是短暂的,因为乐观的美国零售销售导致美元进一步走强,给金价带来了阻力。美联储主席鲍威尔获得连任提名后,美国国债收益率不断上升。

接近月底时,黄金在1780美元/盎司的水平上找到了支撑,接近其50日和200日移动均线。尽管对新的奥密克戎变种的担忧在11月的最后几天为金价提供了一些额外的避险支撑,但这不足以将金价推高至每盎司1800美元上方。

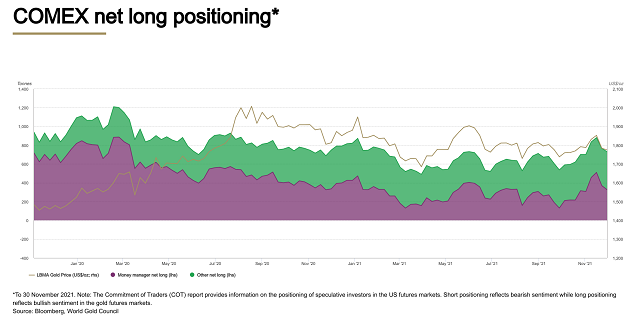

COMEX净多头仓位的变化与价格表现相呼应。在11月上半月,净多头仓位升至882吨(520亿美元),是自2020年8月初以来的最高水平,当时金价达到创纪录的2067美元/盎司。

图3:COMEX净多头持仓

然而,对于鲍威尔的重新提名,管理资金交易员的反应是,在月底前将头寸削减至731吨(合420亿美元),同时金价下跌。

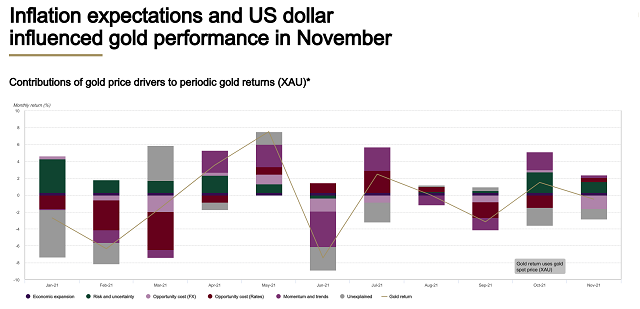

世界黄金协会的回报归因模型显示,美国10年期盈亏平衡通胀率不断上升,在11月大部分时间推低了实际收益率,是推动金价上涨的主要积极因素。

当月盈亏平衡通胀率升至2.7%,这是2005年以来的最高水平,之后又回落至2.5%。投资者对通胀路径的持续关注(包括美国和全球范围),以及美联储和其他央行对通胀的潜在反应,仍在很大程度上影响着黄金。相比之下,11月美元走强是一个不利因素,拖累了金价的表现,但不足以抵消通胀担忧。

图4:通胀预期和美元影响了11月份黄金的表现

黄金价格驱动因素对黄金定期回报的贡献

展望未来:加息时机仍是关键

在今年剩余时间里,投资者可能仍会专注于通胀和潜在的货币政策回应。鲍威尔表示,不应再使用“暂时”一词,并暗示美联储可能会比此前预期的更早开始缩减购债规模。在这种情况下,随着新的经济指标公布,市场参与者可能会继续试图预测美联储的意图。

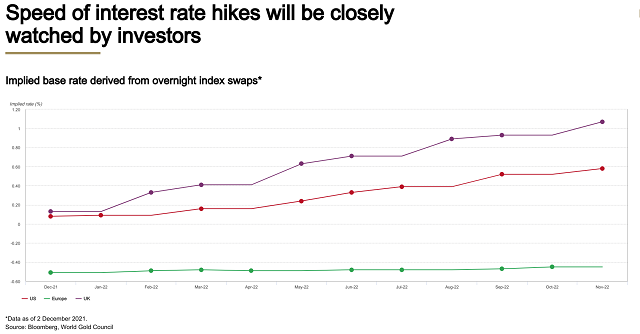

欧洲央行和英国央行都将在12月举行政策会议,但市场对各自结果的预期不同:欧洲央行似乎致力于其宽松立场,而英国央行可能会更早收紧(图2)。这些决定可能仍将是金价上涨的关键驱动因素。

新冠疫情也是一个始终存在的不确定性来源。欧洲许多地区的病例增加,导致重新实施限制措施。新的奥密克戎变种会增加压力。虽然问题比答案多,但值得注意的是,最近几周发布的许多2022年展望报告并没有将新的变体列为未来一年的风险。奥密克戎变种的出现还显示出,疫情带来的风险尚未消失。这可能会让机构投资者有理由停下来考虑他们的下行保护措施。

新年过后,世界黄金协会认为,推动今年金价上涨的许多因素在2022年仍将很重要:通胀和利率的速度和方向、新冠疫情以及全球经济增长的韧性。不确定性可能继续为作为对冲手段的黄金投资提供一定程度的支持。

同样,消费需求复苏的力度将取决于主要市场的经济复苏力度以及金价的走向和波动。最后,世界黄金协会预计各国央行将继续提供支持,因为黄金仍是央行储备的关键组成部分。世界黄金协会将在1月初发布的2022年黄金展望报告中更广泛地讨论这个话题。

图5:投资者将密切关注利率的上升速度

(数据截止2021年12月2日)

区域市场分析

印度:11月零售需求开局强劲。传闻证据表明排灯节(Dhanteras)期间销售强劲,零售商报告的销售额超过了疫情前的水平。然而,有迹象表明,由于黄金价格上涨、充足的黄金库存以及排灯节之后黄金购买放缓,需求在月中开始减弱。这导致国内黄金价格每盎司下跌2-3美元。受金价下跌和婚礼买需的支撑,需求在月底反弹,将本地折扣缩小至每盎司0.5-1美元。

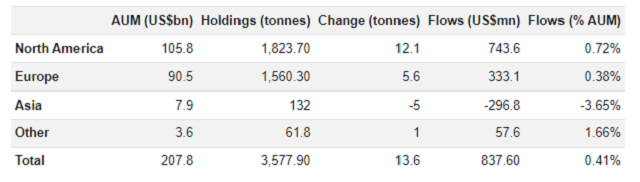

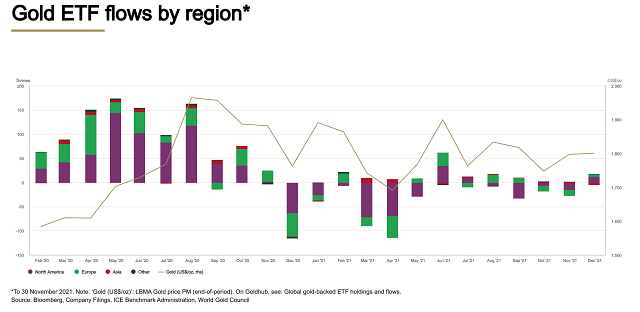

黄金ETF: 11月黄金ETF净流入13.6吨(8.38亿美元)。这是自7月以来首次出现月度资金流入。流入北美和欧洲上市产品的资金总和轻松超过了亚洲资金的流出,亚洲的资产持有量自5月以来首次下降(表1)。在数十年高通胀和市场波动性加剧的背景下,全球资产持有量增至3578万亿欧元(合2080亿美元)

表1:各地区黄金ETF持仓量变化

图6:按地区划分的黄金ETF流动

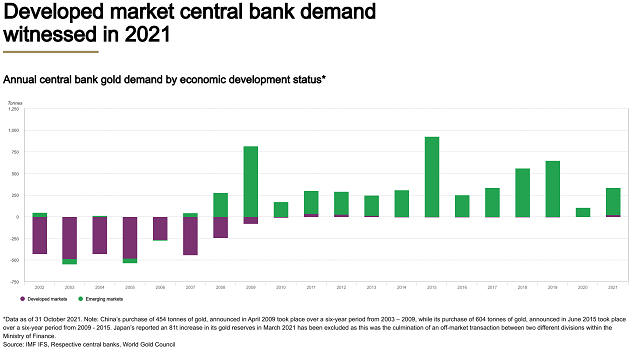

中央银行:国际货币基金组织的最新数据显示,两个发达市场的中央银行今年购买了黄金:新加坡和爱尔兰。今年迄今,新加坡金融管理局(Monetary Authority of Singapore)在5月和6月累计购买了26吨黄金,这是该机构至少自2000年以来首次购买黄金。爱尔兰在9月和10月增加了2吨黄金储备,这是自2008年以来的首次增加。

鉴于2010年以来官方部门的需求一直由新兴市场银行主导(这些银行通常持有的黄金占总储备的比例较少),这一点值得注意(图3)。世界黄金协会将继续监测央行的活动,以发现任何新的趋势。你可以在Goldhub上查看世界黄金协会每月的央行黄金统计数据。

图7:2021年发达市场央行需求情况

年度央行黄金需求按经济发展状况

黄金投资者关键问题分析

加密货币是否对黄金在2021年的表现产生了负面影响?

许多市场评论人士表示,今年投资流可能已经从黄金转向加密货币,但这方面的具体证据很少。但我们可以根据现有的信息和工具做出有根据的猜测。通过添加一个加密货币指数作为解释变量来修改世界黄金协会的回报属性模型,对其分析表明,加密货币最多对黄金产生了边际影响,没有太多的统计意义。

针对人们购买加密货币而不是黄金作为“更好的”通胀对冲工具的建议,世界黄金协会还测试了这种影响是否随着通胀预期的上升而增加。结果表明,事实上恰恰相反:面对更高的通胀预期,黄金也受益于资金的流动。

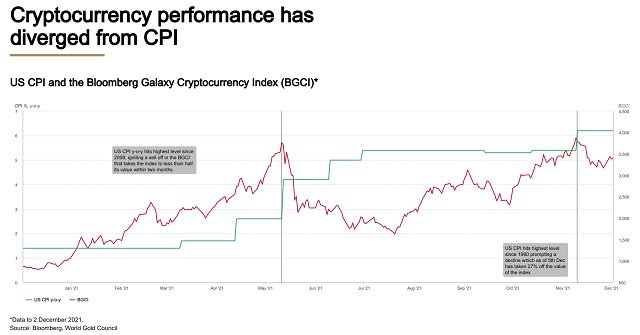

世界黄金协会注意到,加密货币对冲通胀的能力尚不清楚。关于2021年加密货币价值和CPI上涨趋势的证据很可能是虚假的,因为加密货币的上升很可能受到其积极势头的支持。此外,在2021年出现了两次显著的错位,加密货币不仅未能对创纪录的CPI数据做出反应,而且大举抛售。

图8:加密货币的表现已经偏离了CPI

美国CPI和彭博银河加密货币指数(BGCI)(数据截至2021年12月2日的数据)

金价上涨是否会损害消费需求要素的复苏?

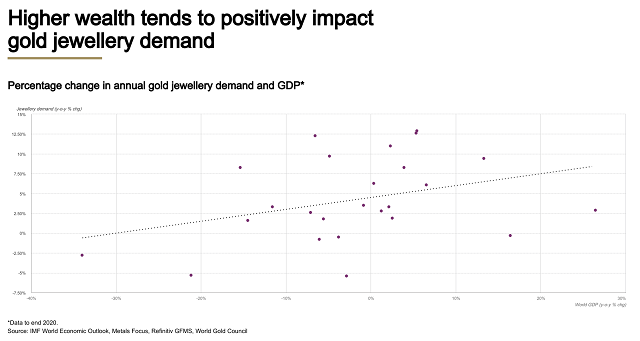

金价上涨可能会影响许多人对黄金首饰的购买力,但这不是唯一的因素。世界黄金协会的分析显示,价格预期也会发挥作用。当消费者认为金价可能进一步上涨时,这可能会鼓励他们提前购买黄金——尤其是在印度和中国等市场,在这些市场上,人们有赠送黄金的传统场合。

此外,收入/财富效应也是一个重要因素。例如,经济增长的改善通常会促进黄金首饰的需求,因为人们变得更富有,可支配收入水平更高(图5)。

图9:更高的财富倾向于对黄金首饰需求产生积极影响

年度黄金首饰需求与国内生产总值变动百分比(数据截止2020年底)

黄金如何适应中央银行数字货币(CBDC)的引入?

随着私人加密货币获得主流接受,这促使全球各国央行调查官方数字货币的可能性。CBDC可能使政策制定者能够优化经济影响或解决社会问题,尽管个人隐私等问题也需要解决。

另一方面,黄金作为一种有形的货币形式继续蓬勃发展,这不是任何人的负债。随着CBDC在世界各地的普及,关于隐私、货币政策和可编程性的讨论将会出现。黄金可能是缓解这些担忧的一种方式。货币波动还可能源于CBDC跨境使用的增加,这可能促使一些央行建立更多的黄金储备。

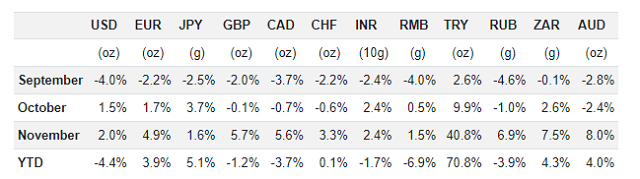

表2:2021年以主要货币计价的黄金回报率

【免责声明】本文仅代表作者本人观点,与元大期货网无关。元大期货网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。